Блог им. Geolog72 |💼Итоги октября 2024 г: +3,9% на акциях. Обзор спекулятивного портфеля

- 05 ноября 2024, 16:40

- |

Октябрь закончился, и пришло время подвести итоги месяца на российском рынке. Каждый месяц я публикую результаты спекулятивного портфеля, где занимаюсь трейдингом.

Спекулятивный портфель с 11 июля 2022 г.:

• Текущая часть: 3 896 921,87 руб.

• Результат за месяц +146 258,69 руб.

• Доходность портфеля: +387,2%

Этот месяц стал для меня одним из самых напряженных за последний год. С начала месяца я занимал короткие позиции по акциям Норильского никеля, Системы и Сегежи.

Уже 3 октября на фоне роста цен на нефть из-за эскалации на Ближнем Востоке и девальвации рубля, индекс МосБиржи с локального дна вырос за 2 дня более чем на 2,5%. В итоге, мне пришлось быстро закрыть позицию. Я начал покупать акции Лукойла вслед за ростом цен на нефть в рублях, но получил два стопа подряд на фоне разворота рынка.

После этого я открыл короткие позиции по акциям Самолёта, Мечела и Сбера. Только позиция вышла в плюс, с позитивным заявлением вышел зампред ЦБ Заботкин, после которого индекс МосБиржи вырос за 3 дня почти на 4%. В результате чего сработали мои стопы, где-то мне частично удалось выйти руками. Но по Сберу я снял стоп, в ожидании того, что реакции на слова временная и основания для смягчении ДКП – нет! Таким образом, получил убыток в размере 2-х стопов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Geolog72 |Итоги августа 2024 года: +27,50% на рынке РФ

- 01 сентября 2024, 17:15

- |

Август завершился, и пришло время подвести итоги 96 месяца моей торговли акциями на российском рынке. Каждый месяц я публикую результаты спекулятивного портфеля, где занимаюсь трейдингом, и среднесрочного портфеля, основанного на фундаментальном анализе.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 3 270 741,76 руб.

- Результат за месяц +705 538,89 руб.

- Доходность портфеля: +308,84%

На протяжении всего месяца я был активным медведем, каждый отскок и пробой минимума использовал для открытия коротких позиций. Из 15 сделок было только 4 длинных позиций, остальные сделки – короткие.

При этом, в этом месяце у меня была только одна минусовая сделка (-0,89%) и две почти нулевые – (+0,12%) и (0,00%). Остальные закрыл в плюс, из которых, самая доходная – это Аэрофлот (+9,95%).

Больше всего в деньгах удалось заработать на падении акций Газпрома, Аэрофлота и Норильского никеля. Также, шортил акции Сегежи и Группы ВК.

( Читать дальше )

Блог им. Geolog72 |Результаты портфелей на рынке РФ за 12-16 августа 2024 г. +8,7% за неделю

- 26 августа 2024, 07:28

- |

Каждую неделю я публикую результаты спекулятивного портфеля, где занимаюсь трейдингом, и среднесрочного портфеля, основанного на фундаментальном анализе.

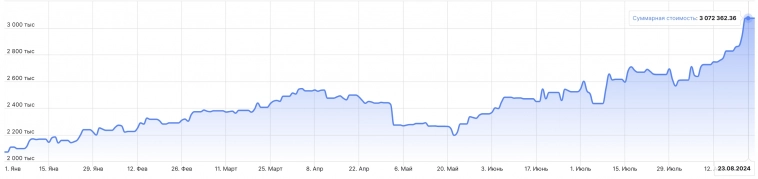

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 3 072 362,36 руб.

- Результат за неделю +245 728,38 руб.

- Доходность портфеля: +284,05%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сентимента, с минимальным соотношением риск к прибыли 1:3. Одновременно может быть открыто до 4 позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

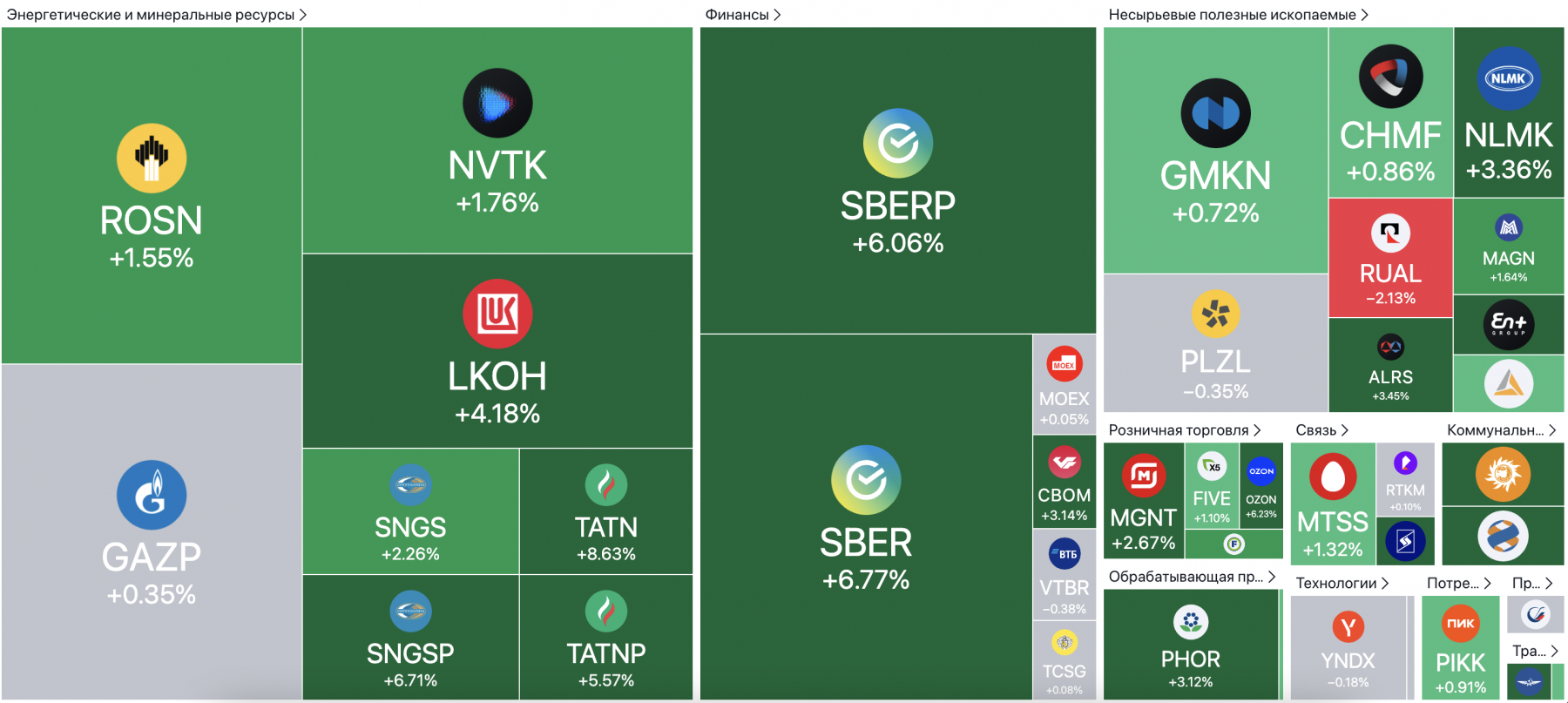

На протяжении недели закрывал короткие позиции по акциям Сегежи, Аэрофлота и Газпрома, которые открывал ранее. Также на этой неделе добавил шорт по акциям Газпрома, который также закрыл в конце недели. В результате спекулятивныйпортфель за неделю вырос на +8,7%, в то время как индекс МосБиржи рухнул на -5,86%.

С начала года портфель вырос на +48,42%, в то время как индекс МосБиржи упал на -14,11%.

( Читать дальше )

Блог им. Geolog72 |Финансовые результаты Группы Сегежа за II кв. 2023 г. Какие перспективы?

- 31 августа 2023, 19:45

- |

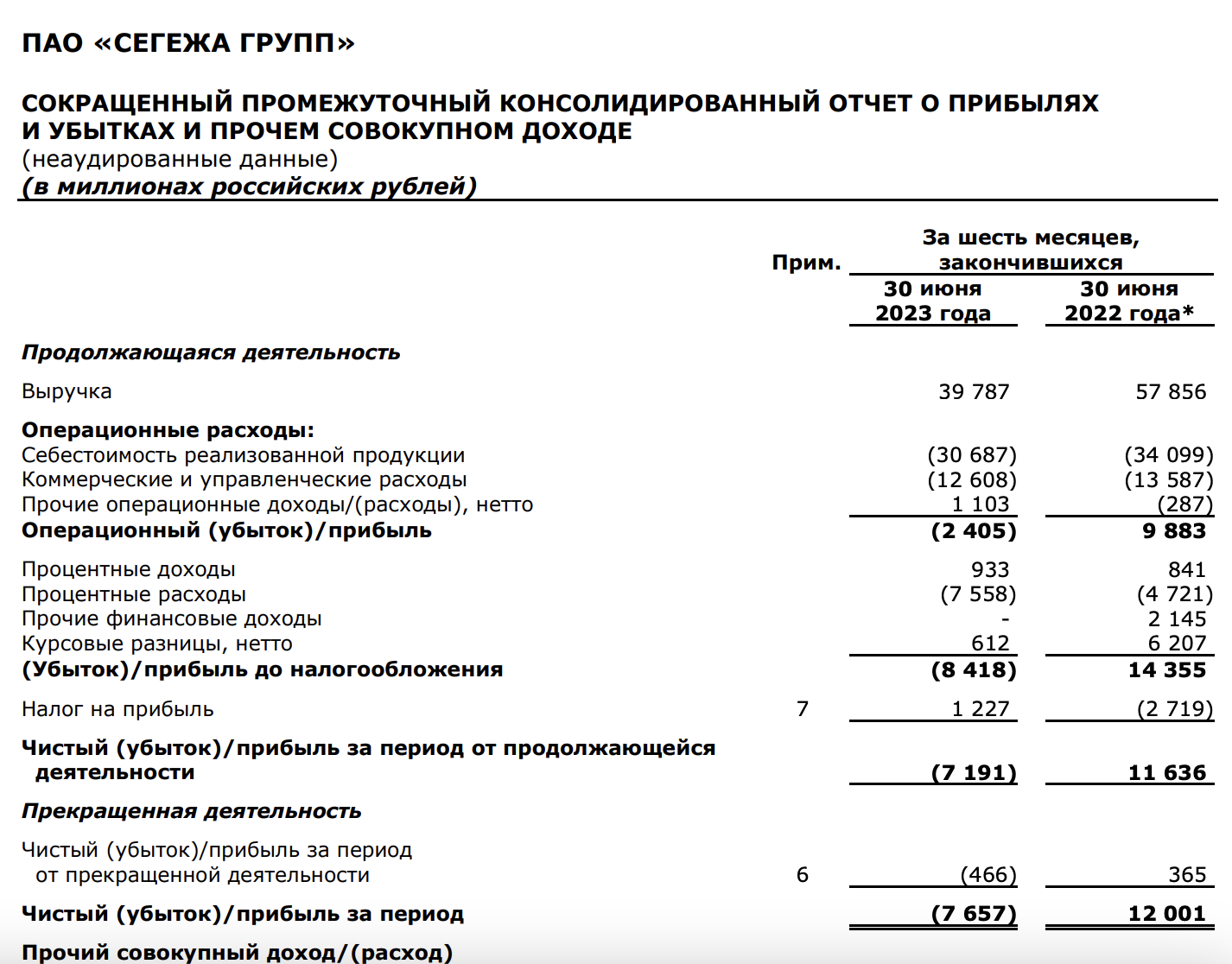

— Выручка: 21,1 млрд руб. (-23,8% г/г)

— OIBDA: 2,9 млрд руб. (-50,7% г/г)

— Чистый убыток: -3,9 млрд руб. (прибыль 19,9 млрд руб. годом ранее)

Результаты Сегежи ожидаемо слабые на фоне падения цен на производимую продукцию, которые упали с рекордных уровней 2021-2022 г. Кроме этого, выросли операционные расходы, связанные с переориентацией поставок с Европы в Азию.

По данным компании, цены на продукцию продолжают снижаться. Это будет оказывать давление на маржинальность. С другой стороны, во II пол. 2023 г. поддержку должна оказать девальвация рубля, так как 70% выручки приходится на экспорт.

Ещё из негативного, существенный рост долговой нагрузки на фоне падения EBITDA и роста долга. Коэффициент чистый долг/EBITDA достиг 10,9х. В условиях высоких ставок – это большая проблема. Финансовые расходы, могут съесть всю чистую прибыль.

Поэтому целесообразнее дождаться отчёта за III кв. 2023 г. и оценить виляние высоких ставок и девальвации рубля. Если считать, что цены на производимую продукцию проходят дно, а рубль останется ± на текущих уровнях, можно рассчитывать на какое-то восстановление финансовых показателей во II пол. 2023 г. Тогда можно делать ставку на рост акций Сегежи.

( Читать дальше )

Блог им. Geolog72 |Самое важное за неделю? - Аэрофлот, НОВАТЭК, Группа Сегежа, Магнит и другие

- 02 апреля 2023, 19:34

- |

Возвращаемся к еженедельным комментариям по важным новостям, которые оказывают влияние на динамику акций.

Совет директоров Аэрофлота рекомендовал не выплачивать дивиденды за 2022 г. На неделе котировки обновили максимумы с осени прошлого года и пробили уровень сопротивления. Некоторые аналитики объясняли данный рост возобновившейся публикацией операционных результатов на месячной основе, что мало вероятно.

Скорее всего, неликвидные акции авиаперевозчика разогнали розничные инвесторы в ожидании дивидендов, по аналогии с Распадской. После отмены дивидендов акции Аэрофлота упали более чем на 5%. Мы предупреждали подписчиков Finrange Premium, что дивидендов ждать глупо и на том росте котировок, нужно шортить акции. Кто воспользовался советом, могли заработать 5-10%.

Евросоюз может создать механизм, с помощью которого страны-члены ЕС могли бы запрещать поставки российского СПГ без введения новых санкций, согласно Bloomberg. Напомним, в 2022 г. поставки российского СПГ в ЕС выросли на 34,6% год к году – до 16,7 млрд куб. м. На фоне новостей о возможном прекращении поставок СПГ в Европу, акции НОВАТЭКа на протяжении недели были под давлением.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс